Доля в общем имуществе супругов.

Многие уже успели получить от государства сертификаты на мат.капитал. Однако вопросов о том, как их можно использовать не становится меньше. Одной из актуальных для обсуждения тем является судьба полученного сертификата при распаде семьи. О том, делится ли материнский капитал при разводе, расскажем далее.

Материнский капитал – что это такое и кому он принадлежит

Одним из направлений политики нашей страны является поддержка семьи, рождаемости и детства. Семьям, в которых растет два или даже больше малышей, полагается особая помощь.

Начиная с 2007 года, таким родителям государством выделяются специальные материальные выплаты, которые получили название материнского капитала. Фактически это целевые средства, направленные на предоставление помощи семейным парам, а также одиноким родителям с детьми. Они были призваны мотивировать их на рождение более, чем одного ребенка.

На руки получателем выдаются не сами наличные средства, а лишь сертификат, удостоверяющий их предоставление. Он является именным, оформляется в местном отделении Пенсионного фонда.

Потратить их можно только на строго определенные цели:

- улучшить условия проживания семьи;

- пустить на накопительную часть пенсии;

- оплатить образование (разных уровней) детей;

- реабилитация детей с инвалидностью.

Принадлежность

По названию указанной государственной программы, некоторые полагают, что средства капитала могут выделяться только матерям. Действительно, чаще всего получателем сертификата являются женщины, родившие второго или следующего ребенка. Но получателем сертификата в определенных случаях могут быть и иные лица. Например, усыновитель или отец, если мать погибла или лишена прав в отношении своих детей.

Несмотря на то, что эти средства выделяются в помощь семьям (одиноким родителям) с детьми, сертификат является именным. Он оформляется только на получателя средств без указания остальных членов семейства. Получается, что цель предоставления мат. капитала поддержка всей семьи. Но фактически распоряжаться им может тот, кто указан владельцем этого документа. Поэтому, даже если супруги желают обратного, поделить эти средства не получится.

Является ли материнский капитал совместно нажитым имуществом

По закону все, что получено или приобретено в брачный период относится к общей для супругов собственности. Это касается не только купленных вещей, но и поступающих в семью доходов. Общими считаются любые виды официального заработка, доходы от предпринимательской и творческой деятельности, пенсии. К нажитым совместно могут относиться и иные выплаты и вещи.

В вопросе определения принадлежности выплат нужно исходить из их характера. Если они не имеют целевого назначения, то будут совместными. В ином случае они принадлежат только их получателю.

Поскольку мат. капитал относится именно к целевым выплатам, то он не относится к числу общих доходов. Если сертификат оформлен на жену, то муж не будет иметь на него никаких прав. И делить его в случае развода они не будут.

Имеет ли право отец на материнский капитал после развода

Как уже было выяснено ранее, сертификат удостоверяет передачу целевых средств конкретному лицу. Фактически распоряжаться им может только владелец сертификата. Но супруги, находящиеся в браке, обычно принимают решение о его использовании совместно. Но это вовсе не относит средства капитала к их общему супружескому имуществу. Поэтому ни во время развода, ни после него у отца не возникает прав на этот капитал.

Исключения составляют случаи, когда он сам являлся его получателем.

Раздел имущества с участием мат. капитала

Сертификат и средства, которые на нем числятся, не считаются совместными для супругов. Поэтому разделить их при распаде семьи нельзя.

Но в большинстве случаев средства используются на решение жилищных проблем семьи. Сертификат может быть потрачен на оплату имеющегося кредита, внесение первого взноса для его оформления, покупку жилья, его ремонт.

Вместо целевых средств у членов данной семьи во владении остается только само приобретенное на эти средства имущество.

При разводах раздел квартиры, купленной за счет средств сертификата, вызывает много вопросов. Можно ли разделить жилье, приобретенное с участием мат.капитала и как это правильно сделать, рассмотрим далее.

Как делится квартира, купленная на мат. капитал при разводе

Многие не понимают, делится квартира, купленная на материнский капитал или нет при разводе. Для того, чтобы ответить на этот вопрос, нужно знать следующее.

Условием выделения средств для покупки жилья или оформления ипотеки служит последующая регистрация прав на него на всех членов семьи. После ее проведения каждый из них, в том числе дети, будет иметь свою часть.

Фактически на это имущество у них возникает долевая собственность. А правила ее раздела таковы:

- разделить ее можно по соглашению между всеми сособственниками;

- один из сособственников может потребовать выделения своей доли;

- при недостижении согласия в этом вопросе спор решается в суде;

- если выделение одной доли невозможно, то ее владельцу выплачивается компенсация.

Получается, что каждый совладелец вправе рассчитывать только на свою долю. Как ни удивительно, но обычно в натуре выделить свою часть квартиры невозможно. Поэтому можно получить за нее компенсацию или продать кому-либо.

Делится ли ипотечное жилье, приобретенное с мат. капиталом, при разводе

Средства сертификата помогают многим купить жилье лишь в ипотеку . Целью использования средств является улучшению имеющихся у семьи условий проживания. Они могут купить жилья без привлечения займов или с их участием. Независимо от того, привлекались ли ипотечные средства для ее покупки или нет, требуется оформлять ее на всю семью. Значит, у каждого появится право на часть приобретенной квартиры. И, как следствие, претендовать он сможет лишь на свою долю.

Как делить, если средства были потрачены на ремонт жилья

Средства сертификата нужно использовать должным образом, т.е. по назначению.

Важно понимать, что использовать мат. капитал для обычного ремонта нельзя. Речь ведется только о проведении реконструкции.

В ее понятие входит улучшение имеющегося жилья, например пристройка, увеличение площади, укрепление несущих конструкций. Получать сертификат на указанные цели можно. Но потом также придется переоформить собственность на жилье на родителей и ребенка (детей). Значит, каждый из них получит право на ее часть. Как в таких случаях делится имущество, было описано ранее.

Как быть, если сертификат использован в виде первоначального взноса при покупке дома или квартиры

Приобретать жилье со средствами мат. капитала можно по-разному. Один из способов предполагает внесение этих средств в качестве первого взноса по кредиту. В данном случае средства могут быть использованы полностью или же частично.

Но по закону даже частичное использование капитала обязывает их получателей переоформить жилье на всю семью. Следовательно, рассчитывать разводящиеся супруги могут лишь на свои доли. Части остальных сособственников разделу не подлежат.

Среди граждан широко распространены два заблуждения, которые относятся к тому, как один из супругов может распоряжаться недвижимым имуществом. Первый — на любую сделку надо иметь согласие второй половины. Второе — если свидетельство выписано на мужа, то жена не имеет отношения к дому или квартире. И то, и другое, как сказано выше — заблуждение.

Что считать совместным имуществом

На этот счет существует четкое определение, которое нам дает семейный кодекс. Не вдаваясь в юридические подробности, отнесем к нему все, что нажито людьми, находящимися в браке, то есть, мужем и женой. То, на что тратились общие деньги. К совместному имуществу не относятся лишь личные вещи. Например, вечерние платья жены или бритва мужа.

Квартира или загородный дом, который покупают супруги — это совместно нажитое. Конечно, можно составить брачный договор, расписать в нем, что и чей собственностью является, но это не будет гарантией того, что при разводе одна из сторон не станет претендовать на большее. Для опытного адвоката есть масса способов доказать, почему жена имеет право претендовать на то, что в брачном договоре однозначно отнесено к имуществу мужа.

Во всех иных случаях, то есть, при отсутствии брачного договора, недвижимость, приобретенная в браке, будет принадлежать и жене и мужу, не важно, кто вписан в свидетельство о регистрации как собственник. Именно по этому, сдавая документы на регистрацию, следует запастись согласием, причем нотариальным, второго супруга на приобретение или продажу. И не обвинять в излишней любопытности сотрудника Росреестра или МФЦ, когда он задает вопрос «А состоите ли Вы в браке?»

Когда квартира только моя

Режим совместной собственности перестает работать тогда, когда имущество приобреталось до счастливого дня свадьбы. Но и здесь есть маленькое «но». Вполне возможно доказать, что в квартиру или дом вкладывались совместные деньги, уже после свадьбы. И эти вложения сильно изменили не только внешний вид, но и стоимость имущества. В этом случае,

Однозначно личной собственностью считается то, что не покупалось, а получалось безвозмездно. Это то, что наследуется, получается в дар или приобретено посредством приватизации.

Какая собственность лучше

Если вы безгранично доверяете друг другу, то нет разницы, кто официально считается собственником недвижимости. Но, на всякий случай, полезно знать, собственность может быть и общей долевой, и совместной. В первом случае выделяется так называемая супружеская доля. Дело в том, что совместно нажитое муж не может подарить жене, у нее уже и так есть доля в этом имуществе. Сначала надо его разделить, а потом уже дарить или продавать.

А вот после такой сделки, имущество переходит в безраздельное владение одного из супругов. Даже без дарения, если выделены супружеские доли, то распоряжаться ими муж и жена могут автономно друг от друга.

Общая совместная не сильно отличается от простой собственности, оформленной на одного из супругов. Просто в этом случае, но без причитающихся каждому долей.

Граждане, находящиеся в браке, имеют личное имущество (и в рамках , и в рамках собственности), которое не подлежит разделу и которым они несут ответственность по своим обязательствам. К нему относятся вещи, приобретенные каждым из супругов до брака , а также собственность, полученная мужем или женой в дар или в порядке наследования или приватизации . Кроме того, расширенным образом личные имущественные отношения супругов могут быть урегулированы .

При определенных условиях, личное имущество супруга может быть признано совместным, в таком случае оно будет подлежать разделу на общих условиях.

Не делится имущество несовершеннолетних детей , поскольку не является общим имуществом супругов. Кроме этого, при разделе совместной собственности суд учитывает интересы несовершеннолетних детей, выделяя большую долю тому родителю, с которым несовершеннолетний ребенок будет проживать.

Виды личного имущества супругов

Видами личного имущества супругов (в соответствии со ст. 36 СК РФ) являются :

- вещи, которые имел в собственности гражданин до вступления в брак;

- подаренное имущество , вещи, полученные в наследство , по безвозмездным сделкам. Исключение составляют свадебные подарки, их обычно дарят паре;

- индивидуальные вещи (одежда, обувь и прочее);

- исключительные права на результаты интеллектуальной деятельности, созданный супругом - автором произведения;

- призы, медали, награды;

- единовременные пособия, материальная помощь;

- денежные средства, уплачиваемые в счет возмещения морального вреда.

Приобретенное до брака имущество вне зависимости от его стоимости, вида (движимое ли недвижимое), является личным имуществом. Этот факт подтверждается договорами купли-продажи, чеками, свидетельствами о собственности и иными документами, дата которых ранее даты регистрации брака.

Если муж (жена) купил (обменял) вещь, находясь в браке, но эту сделку он совершил на свои личные деньги, которые принадлежали ему до брака, то такое имущество будет признано личным. Это правило применяется судами и в случаях заключения договоры мены , когда супруг меняет свое личное имущество на другую вещь, но при условии, что условием такого договора не является доплата за счет общих доходов семьи. Полученное по договору мены имущество поступает в личную собственность супруга, заключившего договор.

В случае гибели (утраты, повреждения) застрахованного личного имущества, страховое возмещение , которое уплачивается мужу (жене), поступает в его личную собственность.

Имуществом, полученным в дар , можно считать единовременные премии, полученные супругом за выдающиеся достижения в области науки, искусства, литературы. Например, Нобелевская премия. В отличие от них нельзя считать таким имуществом премии, выплачиваемые работодателем на регулярной основе. Указанный вид премий является частью заработной платы и, в связи с этим, совместным имуществом супругов.

Договор приватизации жилых помещений является безвозмездным договором. В соответствии с таким договором, жилое помещение безвозмездно передается в долевую собственность лицам, имеющим право пользования жилым помещением по договору социального найма.

Акты государственных органов или органов местного самоуправления, на основании которых земельный участок предоставляется на праве собственности или ином вещном праве одному из супругов, не являются безвозмездной сделкой и не влекут возникновение личной собственности одного из супругов.

Результатами интеллектуальной деятельности в соответствии со ст. 1225 ГК РФ (гражданского кодекса РФ) являются произведения науки и литературы, музыкальные произведения, изобретения, полезные образцы, промышленные модели, базы данные и т.д. Автор указанных объектов имеет, как правило, исключительное право на их использование. Супруг может самостоятельно распоряжаться указанным правом, не получая согласия другого супруга. Но доход от использования исключительного права будет являться совместным имуществом супругов.

В соответствии с ч. 4 ст. 38 СК РФ, суд может признать личным имущество, нажитое каждым супругом в период их раздельного проживания при прекращении отношений.

Признание личного имущества совместным имуществом супругов

Законодатель в ст. 36 СК РФ установил перечень имущества, не являющегося личным :

- драгоценности, предметы роскоши;

- доходы от использования исключительных прав на результаты интеллектуальной деятельности.

Законодательством РФ дано определение «драгоценности ». Это изделия из драгоценных металлов (золото, серебро, платина и т.д.) и драгоценных камней (природные алмазы, рубины, сапфиры и т.д.), перечень которых установлен в Федеральном законе от 26.03.1998 года № 41-ФЗ «О драгоценных металлах и драгоценных камнях ».

Предметы роскоши (дорогостоящая одежда, аксессуары) определяются в каждом конкретном случае с учетом уровня доходов супругов.

Совместным может быть признано личное имущество мужа (жены), если истец докажет, что в период нахождения его в браке, цена такой вещи была существенно увеличена по сравнению с первоначальной. Такое увеличение цены произошло за счет использования общего имущества или личных вещей мужа (жены). К таким улучшения относятся реконструкция, капитальный ремонт, переоборудование имущества.

Жена до брака имела в собственности дом. В период брака она занималась домашним хозяйством и воспитание малолетнего сына. Муж в течение этого времени произвел капитальный ремонт дома, достроил второй этаж. Указанные улучшения он произвел за счет своей заработной платы. После расторжения брака муж потребовал признать дом совместной собственностью, поскольку он произвел ремонт дома за счет совместного имущества. Суд удовлетворил исковые требования мужа.

Признание личного имущества совместным происходит по решению суда. Для этого необходимо подать иск о признании совместной собственностью имущества, принадлежащего одному из супругов.

Исковое заявление должно содержать следующее:

- фамилии, имена, отчества истца и ответчика, их место регистрации и место фактического проживания, телефоны;

- цена иска (стоимость спорного личного имущества);

- размер уплаченной госпошлины;

- обстоятельства, на которых истец основывает свои требования (факт заключения брака, описание спорного имущества, отсутствие заключенного брачного договора и прочее);

- доказательства, подтверждающие требования истца (указание на то, что имущество не относится к вещам индивидуального пользования ответчика, документы и факты, подтверждающие, что стоимость имущества была увеличена за счет совместного имущества или внесения личного имущества истца);

- исковые требования.

За рассмотрение искового заявления необходимо уплатить государственную пошлину , размер которой определяется в зависимости от цены спорного имущества по правилам подпункта 1 п.1 ст. 333.19 НК РФ (Налогового кодекса РФ). Стоимость имущества определяется истцом самостоятельно, но в случае возникновения спора в суде, для оценки может быть привлечен эксперт.

Исковое заявление подается в мировой суд при стоимости спорной вещи не более 50 000 рублей , при превышении указанной стоимости - в районный суд , по месту регистрации ответчика, а если имущество относится к недвижимому, то по месту нахождения имущества. Срок исковой давности - 3 года с момента, когда истец узнал о нарушении его прав в отношении спорного имущества.

Обращение взыскания на личное имущество супругов

В соответствии со ст. 45 СК РФ, состоящее в браке лицо несет ответственность по своим обязательствам всем личным имуществом и в случае неисполнения или ненадлежащего исполнения обязательств, кредиторы могут обратить взыскание на него.

Договор поручительства обеспечивает исполнение обязательств другим лицом. В силу этого, он не является сделкой по распоряжению совместным имуществом супругов. Его так же не надо заверять у нотариуса и в связи с этим не требуется нотариально удостоверенное согласие супруга на совершение сделки. В силу этих причин, по договору поручительства ответственность несет лично поручитель и взыскание по этому договору может быть обращено на любые вещи и имущественные права, принадлежащие данному лицу.

При недостаточности личного имущества, кредитор может потребовать выдела доли супруга из общего имущества, которая бы причиталась должнику в случае раздела совместного имущества.

Если гражданин, находясь в браке, указан в качестве единственного правообладателя недвижимого имущества в ЕГРП (Едином государственном реестре прав на недвижимое имущество и сделок с ним), то кредитор может наложить взыскание на это имущество, расценивая указанное имущество как личную собственность должника. В таком случае, супругу должника необходимо обратиться в суд с исковым требованием о разделе общего имущества и выделе должнику причитающейся ему доли либо потребовать принятия права общей собственности на спорное имущество.

Имущество детей

В соответствии со ст. 38 СК РФ, вещи, приобретенные родителями, для удовлетворения потребностей детей не подлежат разделу и являются личным имуществом несовершеннолетних. Эти вещи передаются тому родителю, с которым будет проживать несовершеннолетний. К таким вещам можно отнести:

- одежда, обувь;

- музыкальные инструменты;

- спортивный инвентарь;

- школьные принадлежности;

- детская библиотека.

Не относятся к имуществу ребенка вещи, хоть и используемые ребенком, но которые могут быть использованы и родителями. К таким вещам относятся, мебель (за исключением, детской), компьютер. Это имущество подлежит разделу наравне с другим совместным имуществом супругов.

Вклады в кредитных учреждениях, открытые родителями на имя общих несовершеннолетних детей, не относятся совместному имуществу супругов, не подлежат разделу и принадлежат детям. Родитель, сделавший вклад на имя ребенка, вправе распорядиться им только в интересах ребенка. В противном случае к нему может быть предъявлен иск в защиту интересов несовершеннолетнего ребенка.

Исходя из интересов несовершеннолетних, суд при разделе имущества может отступить от принципа равенства долей супругов , и распределить большую долю тому родителю, с которым остается ребенок.

Вопросы наших читателей и ответы консультанта

Мой муж взял кредит на личные нужды, предоставив в залог нашу квартиру. Отдать денежные средства в срок он не смог и сейчас идет судебное разбирательство. Личного имущества, за счет которого он бы мог погасить кредит, у него нет. В Свидетельстве о праве собственности на квартиру указан только мой муж, но она была приобретена в период брака. Будет ли обращено взыскание на нашу квартиру?

Для того, чтобы суд не обратил взыскание на Вашу квартиру, Вам необходимо разделить свое недвижимое имущество в суде или по соглашению сторон. Взыскание будет обращено на долю Вашего мужа в квартире.

Я развожусь с мужем и делю наше имущество, в том числе четырехкомнатную квартиру. Со мной остаются наши несовершеннолетние дочери. Могу ли я претендовать на большую долю при разделе квартиры?

Да, суд обязан выделить Вам большую долю в квартире, поскольку в соответствии с ч. 2 ст. 39 СК РФ, суд вправе отступить от равенства долей супругов в их общем имуществе, исходя из интересов несовершеннолетних детей.

Мой бывший муж подал иск о признании моего личного имущества совместным. К такому имуществу, по его мнению, относятся спальный гарнитур, стиральная машина, книжный шкаф, моя каракулевая шуба, которую я ношу уже 10 лет. Примет ли суд решение в его пользу?

В отношении мебели и бытовой техники суд, скорее всего, признает их совместной собственностью, если Вы не докажете, что приобретали эти вещи на деньги, полученные до брака, или их Вам подарили или Вы их наследовали. В отношении шубы суд может отказать в иске, поскольку она не является предметом роскоши.

Екатерина Кожевникова

Время на чтение: 2 минуты

Законодательство устанавливает, что любая вещь может быть в личной или совместной собственности граждан. Разумеется, это касается только вещей, оборот которых не запрещён: иметь в собственности, к примеру, боевое оружие или нелекарственные наркотические вещества на территории России её граждане не имеют права. В личной собственности может быть как имущество несемейных граждан, так и вещи лиц, состоящих в браке. Имущество каждого из супругов принадлежит ему (ей) на праве собственности и разделу не подлежит. Вещи, которые принадлежат семейной паре, являются совместной собственностью мужа и жены.

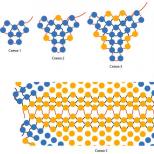

При этом совместная собственность может быть оформлена двумя способами:

- долевой – когда пусть даже вещь физически не делится, но объём прав на неё точно указан для каждого из совладельцев;

- общий – когда доли не указываются, а определяются лишь при разделе.

Вот как раз последний режим характерен для собственности, которая приобретается супругами. Сюда включаются:

- доходы от трудовой или предпринимательской деятельности мужа либо жены;

- пенсии, а также другие выплаты, кроме имеющих адресный характер. К примеру, компенсация за увечье одного из супругов принадлежит лично ему (или ей);

- ценные бумаги, доход по ним и т. д.

Однако такой режим распространяется не на все из вещей.

Что остаётся личной собственностью жены или мужа?

Помимо общего, нажитого во время семейной жизни, есть и личное имущество супругов. Им являются:

- вещи, которые принадлежали мужу или жене до свадьбы. Общее – это лишь то, что приобретено совместно. Всё же, что было куплено или получено другим способом ранее, по-прежнему принадлежит каждому супругу отдельно;

- подарки, сделанные конкретному члену семьи. Они являются личной собственностью, в общую не переходят. Надо помнить, что подарок может быть сделан даже одним супругом другому – но всё равно в этом случае эта вещь становится личной, а не совместной собственностью;

- наследство, пусть даже полученное в период брака;

- результаты приватизации;

- авторские права. Изобретения, произведения искусства и любые другие результаты интеллектуальной деятельности продолжают принадлежать конкретному человеку, который этих результатов добился.

- вещи, которыми пользуется только муж или только жена – одежда, обувь, предметы гигиены и т. д. Здесь неважно, когда и на чьи доходы они покупались – они принадлежат только тому, кто ими пользуется. Однако нужно помнить: раздельное владение не касается предметов роскоши. Они-то как раз могут быть в случае спора объявлены общим имуществом и разделены.

Общая собственность членов семьи (Мацкявичене Е.В.)

Дата размещения статьи: 02.01.2015

Каков статус собственности, которой владеют супруги? Как платить налог при ее продаже? Как получать налоговые вычеты при сделках с недвижимостью?

Имущество, находящееся в собственности двух или нескольких лиц, принадлежит им на праве так называемой общей собственности. В соответствии со ст. 244 ГК РФ общая собственность возникает при поступлении в собственность двух или нескольких лиц имущества, которое не может быть разделено без изменения его назначения (неделимые вещи) либо не подлежит разделу в силу закона.

Имущество может находиться в общей собственности с определением доли каждого из собственников в праве собственности (долевая собственность) или без определения таких долей (совместная собственность).

В жизни с общей собственностью мы сталкиваемся очень часто, в первую очередь это общая собственность супругов, родственников - квартиры, дачные участки и т.п. Пока семья владеет имуществом, обычно не имеет значения, кому и как оно принадлежит.

Но все меняется, если речь заходит о наследовании, купле-продаже имущества, уплате налогов.

Собственность супругов

Законным режимом имущества супругов в силу ст. 33 Семейного кодекса РФ является режим совместной собственности. Он действует, если брачным договором не установлено иное.

Имущество, нажитое супругами во время брака, является их совместной собственностью. К общему имуществу супругов относятся доходы каждого из супругов от трудовой деятельности, предпринимательской деятельности и результатов интеллектуальной деятельности, полученные ими пенсии, пособия, а также иные денежные выплаты, не имеющие специального целевого назначения (суммы материальной помощи, суммы, выплаченные в возмещение ущерба в связи с утратой трудоспособности вследствие увечья либо иного повреждения здоровья, и др.).

Общим имуществом супругов являются также приобретенные за счет общих доходов супругов движимые и недвижимые вещи, ценные бумаги, паи, вклады, доли в капитале, внесенные в кредитные учреждения или в иные коммерческие организации, и любое другое нажитое супругами в период брака имущество независимо от того, на имя кого из супругов оно приобретено либо на имя кого или кем из супругов внесены денежные средства.

Важный момент: ст. 34 СК РФ устанавливает, что право на общее имущество супругов принадлежит также супругу, который в период брака по уважительным причинам не имел самостоятельного дохода, поскольку, например, осуществлял ведение домашнего хозяйства, уход за детьми.

Не является общим совместным имущество, приобретенное хотя и во время брака, но на личные средства одного из супругов, принадлежавшие ему до вступления в брак, полученное в дар или в порядке наследования, а также вещи индивидуального пользования, за исключением драгоценностей и других предметов роскоши (п. 15 Постановления Пленума Верховного Суда РФ от 05.11.1998 N 15, ст. 36 СК РФ).

Представим ситуацию: гражданин, не находясь в браке, участвовал в долевом строительстве с целью приобретения квартиры. Строительство многоквартирного дома и оформление квартиры в собственность длились, допустим, три года. К моменту получения документов на собственность гражданин уже успел жениться.

Несмотря на то что квартира оформлялась в собственность в период брака, она является его личной собственностью и в случае развода не подлежит разделу. При попытке бывшей супруги получить половину этой собственности по суду доказательствами единоличного владения данного гражданина квартирой станут договор участия в долевом строительстве и документы, подтверждающие осуществление платежа.

Отметим, что если ремонт квартиры, купленной до вступления в брак, приобретение мебели, бытовой техники для нее будут осуществляться уже после регистрации брака, то такое имущество будет считаться общим и подлежать разделу в случае развода.

В соответствии со ст. 35 СК РФ владение, пользование и распоряжение общим имуществом супругов осуществляются по их обоюдному согласию. При совершении одним из супругов сделки по распоряжению общим имуществом супругов предполагается, что он действует с согласия другого супруга. Сделка, совершенная одним из супругов по распоряжению общим имуществом супругов, может быть признана судом недействительной по мотивам отсутствия согласия другого супруга только по его требованию и только в случаях, если доказано, что другая сторона в сделке знала или заведомо должна была знать о несогласии другого супруга на совершение данной сделки. Для совершения одним из супругов сделки по распоряжению недвижимостью и сделки, требующей нотариального удостоверения и (или) регистрации в установленном законом порядке, необходимо получить нотариально удостоверенное согласие другого супруга.

Супруг, чье нотариально удостоверенное согласие на совершение сделки получено не было, имеет право в судебном порядке требовать признания этой сделки недействительной. Сделать это он может в течение года, начиная с того дня, когда он узнал (или должен был узнать) о совершении данной сделки.

Налог на доходы физических лиц при приобретении недвижимости в общую собственность

При приобретении супругами жилья в общую собствесть кажднн ый из них может обратиться за получением имущественного налогового вычета (естественно, если ранее этот вычет не оформлялся).

С 1 января 2014 г. имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение одного или нескольких объектов имущества по перечню, установленному пп. 3 п. 1 ст. 220 НК РФ. В этот перечень входят жилые дома, квартиры, комнаты или доли в них, земельные участки (или доли в них), предоставленные для индивидуального жилищного строительства, и земельные участки (или доли в них), на которых расположены приобретаемые жилые дома (или доли в них). Максимальный размер вычета - 2 млн руб. (пп. 1 п. 3 ст. 220 НК РФ). Причем воспользоваться вычетом в таком размере может каждый совладелец жилья (Письмо Минфина России от 19.08.2013 N 03-04-05/33728).

Дело в том, что с 2014 г. из ст. 220 НК РФ исключено положение о том, что при приобретении имущества в общую долевую либо в общую совместную собственность размер имущественного налогового вычета по НДФЛ распределяется между совладельцами в соответствии с их долей (долями) собственности либо их письменным заявлением (в случае приобретения жилого дома или квартиры в общую совместную собственность).

К примеру, семья из двух человек, приобретающая в общую собственность квартиру за 7 млн руб., может претендовать на вычеты в общей сумме до 4 млн руб. (2 млн руб. x 2 чел.).

Существенная деталь - реализовать право на "увеличенный" вычет смогут лишь те, кто ранее не использовал свое право на получение указанного имущественного налогового вычета (Письмо Минфина России от 06.09.2013 N 03-04-05/36870) и чье право собственности было зарегистрировано после 1 января 2014 г. (Письмо Минфина России от 09.08.2013 N 03-04-05/32363).

Если же документы, необходимые для получения налогового вычета, были получены в 2013 г., налогоплательщик вправе воспользоваться имущественным налоговым вычетом в "старом" порядке. В рассмотренной выше ситуации это означает, что максимальный размер вычета (2 млн руб.) делится на всех совладельцев (2 чел.).

В случае если участник общей долевой или общей совместной собственности не обратится в налоговый орган за вычетом, он сохраняет право на получение своего вычета по другому объекту недвижимости в полном объеме.

Следует обратить внимание на то, что имущественный налоговый вычет можно получить только по доходам, облагаемым НДФЛ по ставке 13%. Иными словами, эта возможность доступна только для налоговых резидентов Российской Федерации. Если один из супругов, купивших жилье, не является налоговым резидентом, он не имеет права на имущественный налоговый вычет, предусмотренный пп. 2 п. 1 ст. 220 НК РФ. Если при этом другой супруг имеет статус налогового резидента и доходы, подлежащие налогообложению по ставке 13%, он вправе получить данный налоговый вычет (Письмо УФНС России по г. Москве от 10.06.2013 N 20-14/057712@).

Налог на доходы физических лиц при продаже общего имущества

Первое, что следует подчеркнуть, - если продано имущество, которым владели более трех лет, НДФЛ платить не нужно (п. 17.1 ст. 217 НК РФ). Речь об уплате налога идет только в случае, если проданным имуществом владели менее трех лет. Но и тогда НДФЛ со всей суммы, вырученной от продажи, платить не придется. Однако лишь при условии обращения за имущественным налоговым вычетом, предусмотренным пп. 1 п. 1 ст. 220 НК РФ.

Данный налоговый вычет предоставляется налогоплательщикам, продавшим имущество, в размере доходов, полученных ими в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, находившихся в собственности менее трех лет, не превышающем в целом 1 000 000 руб.

Налоговый вычет можно получить и при продаже иного имущества (за исключением ценных бумаг), находившегося в собственности налогоплательщика менее трех лет, в размере, не превышающем в целом 250 000 руб.

В частности, на такую сумму вычета можно претендовать, если объектом гражданско-правового договора купли-продажи является нежилое помещение (Письмо ФНС России от 14.01.2014 N БС-4-11/231).

Следует отметить, что при продаже нежилого помещения налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных и документально подтвержденных расходов на покупку квартиры, которая была переведена в нежилое помещение (Письмо Минфина России от 07.04.2014 N 03-04-05/15478).

Здесь нужно немного отойти от обсуждаемой темы и отметить следующее. При переводе жилья в нежилой фонд (например, квартиры на первом этаже многоквартирного дома с целью сделать там офис, парикмахерскую и т.п.) нужно заранее продумать, как долго помещение будет эксплуатироваться в подобном качестве. Важно помнить, что при продаже нежилого помещения налоговый вычет может быть существенно ниже, чем при продаже того же объекта, но имеющего статус жилья.

При продаже имущества, находившегося в общей долевой либо общей совместной собственности, соответствующий размер налогового вычета распределяется между совладельцами этого имущества пропорционально их доле либо по договоренности между ними (в случае реализации имущества, находящегося в общей совместной собственности).

"Внутрисемейные" операции с долями в недвижимости

Нередко с собственностью, принадлежащей семье много лет, время от времени производятся различные "внутрисемейные" операции: что-то передается по наследству, дарится. В результате доли переходят другим членам семьи, кто-то увеличивает свою долю, кто-то уменьшает. Если такой объект продается, возникают вопросы. Нужно ли платить налог? Можно ли претендовать на налоговый вычет при покупке недвижимости или ее части у родственника?

Представим ситуацию: продана квартира, находившаяся в долевой собственности, причем доли в ней переходили по наследству. Допустим, что еще в период приватизации 90-х гг. семья в результате приватизации оформила квартиру в общую собственность четырех человек без определения долей (двое родителей и двое детей). В результате смерти двух сособственников в 1995 и 2011 гг. двум оставшимся сособственникам объекта стало принадлежать по 1/2 доли в праве собственности на квартиру. Соответствующие свидетельства о государственной регистрации права собственности ими получены в 2012 г.

В 2014 г. собственники планируют продать квартиру. Как им придется платить НДФЛ с этой сделки?

В данной ситуации объект права собственности не меняется. Сособственники, получая долю в праве собственности на квартиру по наследству, увеличивают объем своих прав в указанном имуществе. Приобретение или получение по наследству сособственником доли в праве общей долевой собственности на имущество предоставляет ему возможность увеличить объем прав на свой объект, а не приобрести права на чужую вещь.

В силу ст. 235 ГК РФ изменение состава собственников, в том числе наследование долей в праве собственности на имущество или переход имущества к одному из участников общей долевой собственности, не влечет для этого лица прекращения права собственности на указанное имущество. При этом на основании ст. 131 ГК РФ изменение состава собственников имущества предусматривает государственную регистрацию такого изменения.

Моментом возникновения права собственности у участника общей долевой собственности на имущество является не дата повторного получения свидетельства о праве собственности на данное имущество в связи с изменением состава его собственников (смертью нескольких из сособственников) и размера их долей, а момент возникновения права на данную квартиру в результате ее приватизации.

Таким образом, данная ситуация подпадает под действие нормы п. 17.1 ст. 217 НК РФ. Поскольку квартира находилась в собственности налогоплательщиков (независимо от изменения размеров долей в праве собственности на квартиру) более трех лет, то доходы от ее продажи не подлежат обложению НДФЛ (Письма ФНС России от 01.04.2014 N БС-3-11/1217@, Минфина России от 19.03.2013 N 03-04-05/7-243, от 05.09.2013 N 03-04-05/36594).

Другая ситуация: один из родственников продает долю в квартире другому (такое нередко бывает, например, при получении в наследство доли в квартире, если получатель наследства не собирается в ней жить). В такой ситуации имущественный налоговый вычет по покупке жилья, предусмотренный пп. 2 п. 1 ст. 220 НК РФ, не применяется, если сделка купли-продажи жилого дома, квартиры, комнаты или доли (долей) в них совершается между лицами, являющимися взаимозависимыми в соответствии со ст. 105.1 НК РФ (Письмо Минфина России от 09.01.2014 N 03-04-05/18).

В силу пп. 11 п. 2 ст. 105.1 НК РФ взаимозависимыми признаются физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный.

Такие лица, как дяди, тети, свекры, свекрови, тещи, тести, дедушки, бабушки, в данном перечне не упомянуты. Иными словами, невестка, выкупившая часть квартиры (или иное жилье) у свекра, вправе претендовать на налоговый вычет (Письмо Минфина России от 09.12.2013 N 03-04-07/53623).

В свою очередь, родственник, продавший свою долю, во-первых, не платит НДФЛ с суммы унаследованного. Во-вторых, он не будет платить НДФЛ, если до момента продажи унаследованной доли он владел ею более трех лет. Или заплатит налог, если срок владения был меньше. Впрочем, сумму налога можно уменьшить, обратившись за налоговым вычетом, максимальный размер которого 1 млн руб.

Наследник самостоятельно выбирает, использовать ли ему право на имущественный налоговый вычет до истечения трехлетнего срока нахождения имущества в собственности или через три года получить освобождение от уплаты НДФЛ (Письма Минфина России от 27.11.2013 N 03-04-05/51411, от 17.02.2014 N 03-04-05/6431).